Por Luiz Augusto Blash

Muitos apresentam o Estado do Amazonas como sendo o paraíso fiscal brasileiro em matéria de planejamento sucessório.

Isso acontece não só por ele trabalhar com uma das menores/melhores alíquotas de ITCMD (imposto sobre herança) País, fixa em 2%, mas também pela benevolência do fisco estadual, reduzindo sensivelmente o custo da operação.

Mas um fato urgente merece sua atenção ainda hoje: o Projeto de Lei nº 18/2022.

O Governo do Estado do Amazonas apresentou, no dia 07/12/2022, o PL nº 18/2022, que pretende implementar alíquota progressiva do imposto entre 2% e 5%, impactando diretamente no custo dos futuros inventários, mas também em planeamentos sucessórios.

O que é o imposto sobre a herança?

No Brasil a transferência de patrimônio entre pessoas por doação ou decorrente de inventário não é feita sem o pagamento do Imposto de Transmissão Causa Mortis e Doação – ITCMD (dependendo do Estado você conhece esse tributo com o nome de ITCD ou apenas ITD).

Conhecido como “imposto sobre herança”, o ITCMD é um tributo que tem sua alíquota regulada por cada Estado. Ou seja, cada Estado estabelece as regras da sua incidência, sua alíquota e os casos de isenção do pagamento desse tributo em seu respectivo território.

Como já adiantei, o Estado do Amazonas tem uma das menores alíquotas do Brasil: 2%. Para se ter uma ideia, em muitos Estados essa alíquota pode chegar até 8%. Por esse motivo muitos profissionais apelidaram o Estado como “paraíso fiscal” para fins de planejamento sucessório.

Como o próprio nome indica, o ITCMD será cobrado quando houver a transferência da propriedade de bens e direitos (patrimônio) em razão OU do falecimento de seu titular (causa mortis) OU da doação (cessão gratuita).

O que muda com o PL 18/2022?

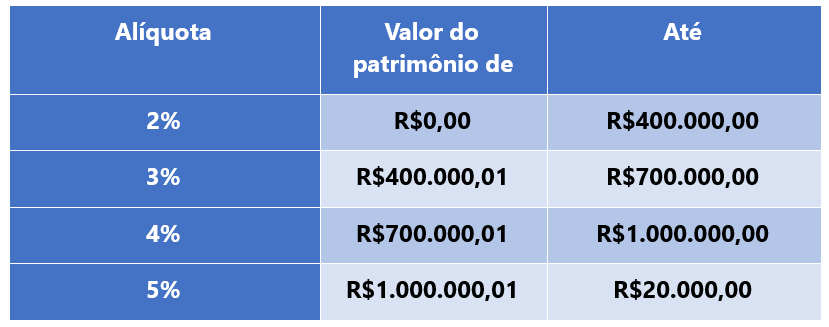

O Projeto de Lei encaminhado pelo Poder Executivo pretende aumentar o imposto e criar faixas de valor para que o Estado fique com uma parcela do patrimônio que será transferido para seus herdeiros da seguinte forma:

CUSTO DA OPERAÇÃO COM OS HONORÁRIOS

Aplicando essa sistemática em caso hipotético, temos o seguinte cenário:

Fica evidente, portanto, que o aumento da alíquota afetará fortemente essa vantagem tributária da operação.

Se você não aproveitar para fazer seu planejamento agora, vai pagar mais que o dobro de imposto, atraindo diretamente a diminuição do seu patrimônio.

É importante informar que esse Projeto de Lei já tramita sob o regime de urgência e deve ser aprovado ainda no ano de 2022. Portanto, a hora de fazer o planejamento sucessório é agora.

A partir de quando vale o aumento?

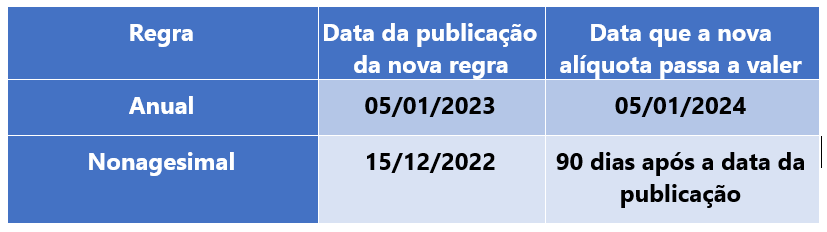

Esse imposto deve respeitar duas regras básicas do direito tributário: anterioridade anual e anterioridade nonagesimal (90 dias).

Par melhor visualização dessas regras, veja o quadro exemplificativo abaixo:

Ou seja, a partir da publicação, a nova alíquota só pode ser aplicada no ano seguinte + respeitar o intervalo mínimo de 90 dias entre a publicação e a entrada em vigor da nova regra.

Conclusão

Se você ainda tinha alguma dúvida quanto a usar o domicílio fiscal do Amazonas para manobrar o planejamento sucessório de forma mais vantajosa, chegou o momento de aproveitar essa notícia e iniciar ainda hoje o estudo para economizar mais da metade em impostos.

Como costumo falar por aqui, adotar o sistema de holding familiar não é só uma boa opção, mas uma necessidade. A oportunidade de ouro ainda está ao seu alcance. Aproveite agora para proteger seu patrimônio e sua família.